Налоги и виды деятельности самозанятых в 2021 году

(2 оценок, среднее: 4,50 из 5)

(2 оценок, среднее: 4,50 из 5)Специальный налоговый режим с льготными ставками был веден в России в 2019 году. Сначала проект был экспериментальным и самозанятыми могли стать граждане, самостоятельно осуществляющие профессиональную деятельность и проживающие в четырех регионах страны (Москва и МО, Татарстан и Калужская область). Воспользоваться возможностью и получить такой статус смогли налогоплательщики, реализующие товары без наемных работников, а также те, кто предоставляет услуги физическим лицам и организациям или получает доход от использования имущества. Эксперимент оказался очень успешным и правительство решило задействовать в нем еще 19 российских областей.

В каких регионах предусмотрена самозанятость

Возможность зарегистрироваться в качестве самозанятого с 2020 года появилась согласно федеральному закону № 428 от 15.12.2019 у предпринимателей из следующих регионов:

- Республика Башкортостан;

- Ленинградская область и Санкт-Петербург;

- Пермский и Красноярский края;

- Ямало-Ненецкий, Ханты-Мансийский и Ненецкий автономные округа;

- Нижегородская, Волгоградская, Воронежская, Новосибирская, Омская, Челябинская, Свердловская, Тюменская, Самарская, Ростовская и Сахалинская области.

Далее проект охватил практически всю территорию Российской Федерации. К участвующим ранее регионам присоединилось еще 56 субъектов:

- Тверская, Оренбургская, Костромская, Владимирская, Смоленская, Новгородская, Кировская, Брянская, Саратовская, Мурманская, Кемеровская, Белгородская, Рязанская, Псковская, Липецкая, Калининградская, Астраханская, Ярославская, Тульская, Пензенская, Курская, Иркутская, Архангельская, Томская и Орловская области.

- Алтайский, Краснодарский, Камчатский, Приморский, Ставропольский и Хабаровский края.

- Республики Коми, Кабардино-Балкария, Бурятия, Дагестан, Алтай, Мордовия, Чувашия, Карелия, Удмуртия, Хакасия, Саха (Якутия), а также Крым и Севастополь.

- Еврейская автономная область и Чукотский автономный округ.

- С 3 июля 2020 года также присоединилась Республика Адыгея, с 9 июля – Республика Тыва и Ульяновская область, а с 24 июля – Северная Осетия – Алания.

- С 1 августа 2020 года список регионов пополнили Магаданская и Вологодская области, а также Республика Калмыкия.

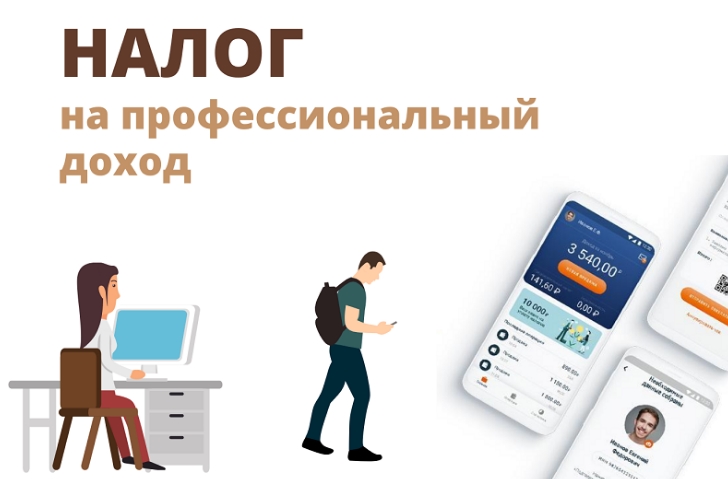

Налог на профессиональный доход

Многие предприниматели в 2021 году решили обновить свой статус, чтобы получать от государства дополнительные привилегии, в том числе налоговый вычет. Для того, чтобы разобраться в особенностях этого режима необходимо обратиться к определению профессионального дохода. Этим термином называют прибыль физлиц, которая была получена в результате работы «на себя» без привлечения наемных работников. Сюда же добавляется и доход от имущества.

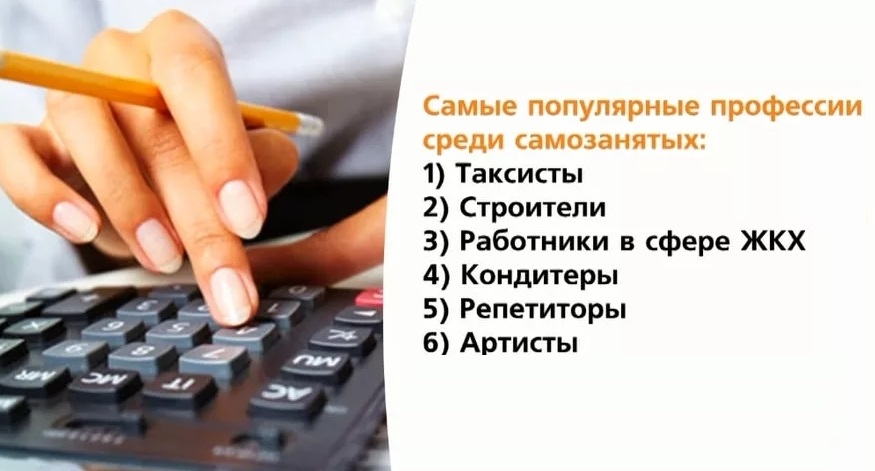

Согласно закону получить новый статус могут предприниматели, а также физические лица, имеющие гражданство РФ, а также иностранцы из Казахстана, Киргизии, Армении и Беларуси, которые:

- работают в качестве косметологов на дому;

- занимаются видео- и фотосъемкой;

- реализуют товары собственного производства;

- организуют праздничные мероприятия,

- предоставляют консультации по юридическим вопросам;

- оказывают бухгалтерские услуги;

- работают в удаленном режиме через интернет;

- специализируются на грузопассажирских перевозках;

- предоставляют услуги, связанные со строительными и ремонтными работами.

Кто не может зарегистрироваться в качестве самозанятого

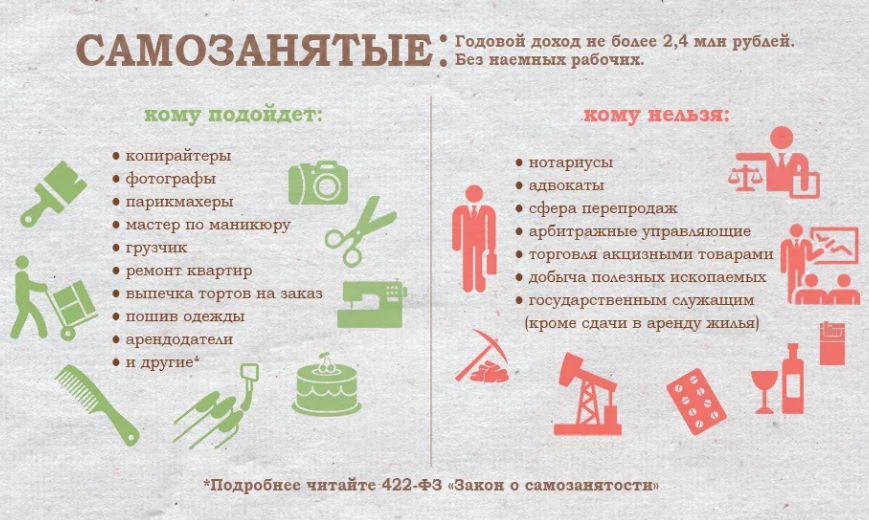

Новый режим не подходит для тех, у кого есть работодатель или сотрудники. Также придется отказаться от перехода тем, кто получает доход более 200 тысяч рублей в месяц. И это не весь перечень ограничений. Самозанятыми не могут стать лица, занимающиеся продажей подакцизных товаров, в том числе продукции с маркировкой и алкогольных напитков.

Нельзя использовать режим еще в нескольких случаях:

- Если планируется перепродажа какой-либо продукции или имущественных прав, за исключением продажи личного имущества.

- Когда предприниматель занимается добычей или продажей полезных ископаемых.

- В случае, если бизнес организован в интересах третьего лица на основании агентского договора или документа о поручении либо комиссии. Исключение составляют лица, осуществляющие доставку товаров и прием/передачу денежных средств в интересах третьего лица.

- Когда речь идет об услугах по доставке продукции с приемом/передачей денег в интересах других лиц. Однако налогоплательщики, использующие при расчетах онлайн-кассу, зарегистрированную продавцом товаров, к этой категории не относятся.

- Если уже применяются другие налоговые режимы из 1 части НК РФ или деятельность попадает под НДФЛ, кроме других режимов и начисления налога с доходов физлиц до получения нового статуса.

Место ведения деятельности

Если физическое лицо решило зарегистрироваться в качестве самозанятого, ему необходимо сообщить в ФНС информацию о месте работы. Если деятельность осуществляется в нескольких субъектах РФ, то достаточно выбрать один из них по своему усмотрению. Возможность сменить место работы у предпринимателя есть, но сделать это можно только один раз в год. Если же деятельность в каком-либо регионе завершена, то о смене субъекта необходимо уведомить ФНС в течение месяца. Если человек сменил место работы, то отсчет ведется с того месяца, в котором это произошло.

Основное преимущество налогового режима

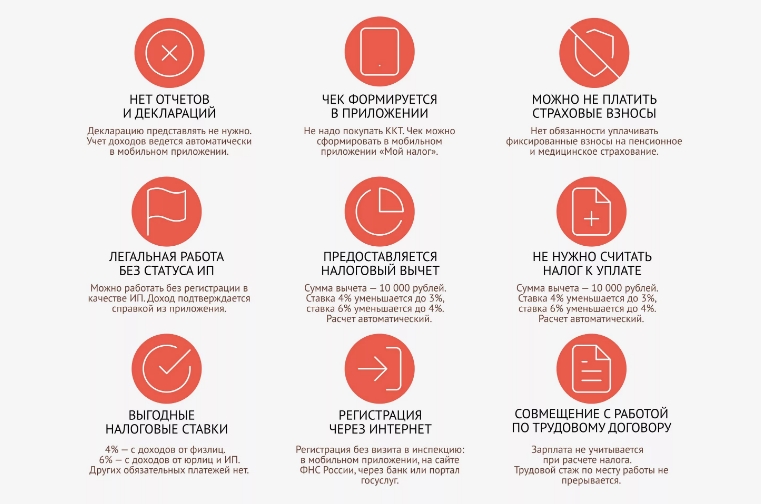

Физические лица, которые выбрали самозанятость и зарегистрированы в ФНС, согласно закону, освобождаются от НДФЛ, а платят лишь ставку налогообложения, предусмотренную для этой категории. Благодаря этому предприниматели экономят не только на налоге на профессиональную деятельность, но и на НДС (исключение составляет только НДС на ввоз товаров в РФ или другие территории, которые попадают под сферу юрисдикции). Также самозанятым не нужно производить страховые платежи. Остальные спецрежимы предусматривают обязательные страховые взносы в фиксированном размере даже если прибыль нулевая. При всем при этом режим предусматривает участие граждан в ОМС.

Процедура регистрации

Для того чтобы зарегистрироваться и получить статус самозанятого необходимо выполнить несколько простых манипуляций. Доступ к регистрационной форме имеется:

- на официальном сайте ФНС в личном кабинете налогоплательщика;

- в мобильном приложении «Мой налог»;

- у представителей уполномоченных банков.

Проще всего пройти регистрацию в приложении «Мой налог», которое можно установить как на смартфон, так и на другой мобильный гаджет. Для того чтобы ФНС присвоила пользователю новый статус потребуются следующие документы:

- заявление о постановке на учет в качестве плательщика налога на профессиональный доход;

- копия паспорта заявителя;

- фотографии нужны будут только тем, кто не состоит в гражданстве РФ, не имеет доступа к порталу Госуслуги или к личному кабинету на сайте налоговой службы.

Для того чтобы внести данные в приложении «Мой налог» электронная подпись не требуется. Извещение поступает в ФНС либо в день подачи заявки, либо на следующий день.

В большинстве случаев процедура регистрации заканчивается успешно. Отказать в постановке на спецрежим могут в том случае, если в заявлении была указана неверная информация или данные не соответствуют сведениям ФНС. Если первая попытка завершилась отказом, то не нужно отчаиваться. В документе будет указана точная причина отрицательного решения и предложение отправить заявление повторно.

Датой постановки на учет ФНС будет считаться дата подачи заявки. Регистрация через мобильное приложение доступна также и иностранным гражданам. Для успешного завершения процедуры им потребуется указать не паспортные данные, а ИНН.

Особенности перехода с других налоговых режимов

Для тех, кто раньше занимался предпринимательской деятельностью и хочет перейти в категорию самозанятых с упрощенки, ЕНВД или ЕСХН, необходимо также пройти процедуру регистрации и уведомить о переходе ФНС в течение 30 дней. Переходя на УСН, ЕНВД или ЕСХН, налогоплательщик должен известить налоговую об этом в срок до 20 дней.

Снятие с учета в ФНС

При соблюдении всех правил и своевременной уплате налога при самозанятости не возникает проблем с налогообложением. Снять со спецрежима налогоплательщика могут в следующих случаях:

- когда зарегистрированный гражданин самостоятельно решил отказаться и подал заявление в налоговую, при этом дата подачи заявки будет считаться датой снятия с учета;

- если налогоплательщик не соответствует критериям, позволяющим использовать новый спецрежим, при этом снятие с учета осуществляется непосредственно налоговиками, а предприниматель получает лишь уведомление в мобильном приложении.

Если физлицо было снято с учета в ФНС по той или иной причине, оно может воспользоваться своим правом и получить статус самозанятого повторно.

Что облагается налогом

Многих предпринимателей интересует вопрос о том, что является объектом налогообложения самозанятых. В законе об этом сказано, что при расчете учитываются средства, полученные физлицом в результате продажи товаров собственного производства или после оказания услуг, работ либо реализации прав на имущество.

При этом налогом не облагаются деньги, которые были получены:

- работником в качестве заработной платы от работодателя;

- при продаже собственного автомобиля или недвижимости;

- в ходе передачи прав на объект недвижимости;

- от муниципальных или государственных работников;

- при осуществлении работ согласно условиям договора доверительного управления имуществом или простого товарищества;

- в результате предоставления услуг по гражданско-правовому договору бывшему работодателю при условии, что со дня увольнения прошло не более двух лет;

- от переуступки прав или в натуральном виде;

- от работы оценщика (в том числе в ходе частной практики), нотариуса, медиатора, адвоката или в ходе арбитражного управления;

- от деятельности, указанной в п.70 ст. 217 НК РФ (денежные средства, которые получены физлицом на учете согласно п. 7 ст. 83 НК РФ;в

- после продажи личного имущества, доли в бизнесе, ценных бумаг, паев в инвестиционных или кооперативных фондах и др.

В какой срок признаются доходы

Согласно закону датой получения денежный средств считается день, когда они поступили на банковский счет самозанятого или счет его поручителя. Если предприниматель работает по агентскому или комиссионному договору с посредниками, то средства считаются полученными в последний день отчетного периода.

Деньги, которые поступили на банковский счет ИП не подлежат налогообложению, если они уже были учтены до того, как предприниматель перешел на новый режим.

Уплата налога

Для того, чтобы понять принцип налогообложения, который применяется при самозанятости, следует разобраться в понятиях «налоговый период» и «налоговая база».

Налоговым периодом признается календарный месяц

Налоговой базой считаются все средства, которые были получены в результате профессиональной деятельности физлица. Эта сумма является объектом для начисления налога. База непосредственно зависит от вида дохода, который влияет на размер ставки. Полученные деньги учитываются с начала месяца нарастающим итогом. В том случае, если пришлось вернуть часть средств заказчику, возвращенная сумма вычитается из общего дохода за месяц.

Данные о взаиморасчетах можно корректировать, но только в двух случаях:

- если налогоплательщик допустил ошибку;

- если произошел возврат денег за реализованные товары (услуги).

Если выданный чек пришлось отменить за период, когда налог уже был уплачен, средства будут засчитаны в счет будущих периодов, неуплат, штрафов или долгов. Также предприниматель может обратиться в ФНС, чтобы получить их обратно.

Размер налоговых ставок

Для самозанятых предусмотрены фиксированные налоговые ставки. Если предприниматель реализует товар или предоставляет услуги физическому лицу, то размер ставки составляет 4%, если же взаимодействие происходит с ИП, ООО или другим юридическим лицом, то расчеты производятся по ставке 6%.

Вопрос о том, как будет меняться размер налоговых в ближайшем будущем интересует всех, кто использует новый спецрежим. Однако А. Макарова, председатель комитета по бюджету и налогам заверила налогоплательщиков, что они останутся такими же как минимум 10 ближайших лет.

Как подсчитать сумму налога на профессиональный доход

В течение первых двенадцати дней месяца, следующего за расчётным, налоговая присылает самозанятому уведомление в приложение «Мой налог», в котором указана сумма налога и имеются реквизиты для оплаты. Срок уплаты налога по месту работы заканчивается 25 числа. Заполнять налоговую декларацию не требуется.

В случае просрочки платежа в течение 10 дней представители ФНМ отправляют требование об уплате и предоставляют подробную информацию о возможных мерах взыскания.

Начисление происходит в виде процента с общего дохода. В тех случаях, когда ставок несколько, сумма рассчитывается как стоимость, полученная путем сложения двух налогов по указанным ставкам за минусом налоговой компенсации. Если сумма, полученная в результате расчетов, не превышает 100 рублей, то она будет добавлена к налогу на следующий месяц.

Пользователям мобильного приложения доступно автоматическое списание оплаты с карточного счета, указанного при регистрации. Для того, чтобы подключить эту опцию, достаточно оформить онлайн-заявку.

Предусмотрены ли штрафы для самозанятых?

Физическим лицам, которые выбрали новый налоговый режим и имеют задолженность, придется оплатить штраф, который будет примерно равен сумме дохода. Согласно закону, такая ответственность предусмотрена для нарушителей, которые выставляют чеки, не соответствующие установленным правилам.

Пока режим действует в экспериментальном формате за нарушения при выдаче чеков будет взиматься штраф в размере 20% от общей суммы чека. Если после этого нарушение повторится в течение шести месяцев, то предпринимателю придется заплатить штраф в размере суммарной стоимости всех расчетов без чеков.

Налоговый вычет

Право на получение налогового вычета, согласно законодательству, имеется и у самозанятых. Допускается сокращение налога на сумму до 10 тысяч рублей, при этом рассчитывается она нарастающим итогом.

Расчёт производится следующим образом:

- если налог уплачивался по ставке 4 процента (согласно п. 1 ст. 10 422-ФЗ), то сумма будет составлять 1% от дохода;

- если налоговая ставка составляла 6 процентов (согласно п. 1 ст. 10 422-ФЗ), то размер вычета будет равен 2% от дохода.

Вопросы и ответы

Нужно ли переходить на спецрежим, если планируется оказание разовой услуги? Нет, самозанятые оказывают услуги на регулярной основе.

Может ли индивидуальный предприниматель перейти на новый режим? Да, может, если условия более выгодные.

Есть ли возможность у самозанятых запросить справку о доходах с целью получения государственных услуг или льгот. Да, справка им выдается.

Куда идут средства от уплаты налога на профессиональную деятельность? Средства граждан, которые выбрали этот спецрежим, направляются в региональный бюджет, а после часть денег перераспределяется на муниципалитеты.

Если предприниматель работает в нескольких регионах, то какой из них нужно указывать при регистрации? Налогоплательщик сам может выбрать один из регионов при заполнении заявки для постановки на учет.

Предусмотрены ли льготы для организаций, с которыми сотрудничают самозанятые? Льготы заключаются в том, что доход, полученный ООО или ИП от этой категории лиц не облагается страховыми взносами.

Как самозанятые выдают чеки клиентам? Несмотря на то, что применение онлайн-касс в данном случае не предусмотрено, формирование и выдача чеков производится через мобильное приложение «Мой налог».

Самозанятость в 2021 году

Распоряжение о введение нового налогового режима начало действовать с 2019 года. Согласно этому документу самозанятые могут участвовать в госзакупках и получать такие же льготы, как и малый и средний бизнес. Это могут быть квоты на закупки, участие в различных партнерских программах или сокращенный срок оплаты за приобретенные товары либо услуги. Интернет-магазины стали активно сотрудничать с самозанятыми.

В 2021 году для предпринимателей, которые выбрали самозанятость, предусмотрен бонус в размере 12 130 рублей, начисляемый при регистрации. Средства можно использовать постепенно, уменьшая ежемесячную сумму налога. Для несовершеннолетних предусмотрен дополнительный бонус, мотивирующий их работать в рамках закона.

Для работы физическому лицу не требуется открывать специальный банковский счет, поскольку для этой цели подходит и обычный карточный счет. Также не нужно разбираться в тонкостях бухгалтерии, поскольку расчеты производятся автоматически в мобильном приложении «Мой налог».

К минусам спецрежима можно отнести периодические налоговые проверки и ограничение по доходу, которое составляет 2,4 миллиона рублей в год. Также некоторых предпринимателей не устраивает то, что не идет стаж работы. Однако, с этой целью можно самостоятельно оформить заявку в пенсионном фонде и добровольно производить отчисления. В этом случае вопрос со стажем будет решен.

.jpg)